500强测评 2023-03-23 14:00:00 来源:中房网

3月23日,2023房地产开发企业综合实力测评成果正式发布,备受关注的“房地产开发企业综合实力top500”等测评榜单揭晓。这项由中国房地产业协会、上海易居房地产研究院共同主办的测评工作,已连续开展15年,相关测评成果已成为全面评判房地产开发企业综合实力及行业地位的重要标准。

本次发布的《2023房地产开发企业综合实力top500测评研究报告》指出,房企格局近十年间发生巨大变化,头部房企虽然相对稳定,但依然出现半数变更,中大型房企则经历了更大幅度的洗牌。2022年,对中国房地产企业而言是转折的一年,2023年企业需要重新思考生存和发展问题。随着房地产市场环境的变化,以及行业规模缩量等现实情况,倒逼房地产行业“探索”新发展模式。

此外,大会还发布中房优采测评的《2023房建供应链综合实力top500-首选供应商服务商品牌测评研究报告》,测评成果收录于中国房地产业协会建立的供应链大数据中心“5a供应商”企业库。依托立邦的数智化工程数据及联合发布方中房优采数据经验,《2022-2023建筑涂装施工品质研究报告》也正式发布,助力高品质交付。

排名:行业变化较大,中海升至第一

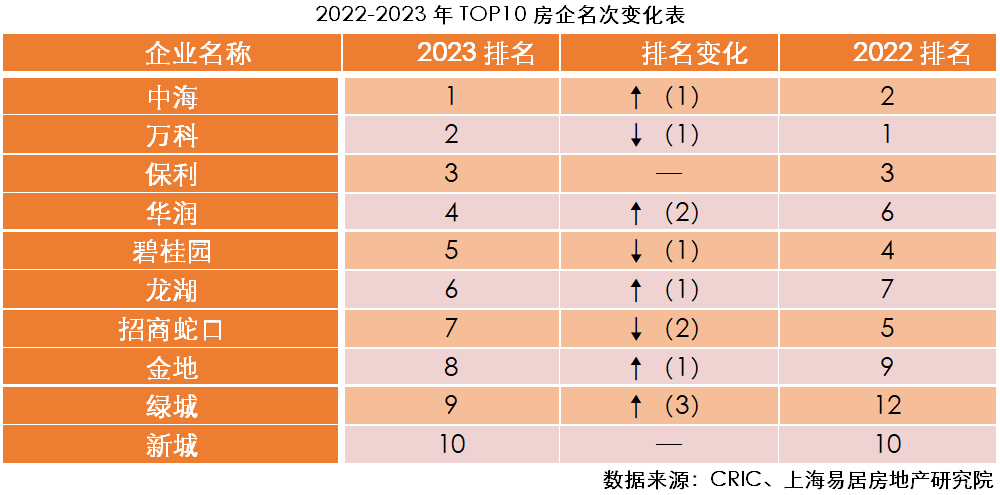

测评研究报告显示,2023房地产开发企业综合实力top500前三位由中海、万科、保利占据。其中,中海超越万科,升至第一,保利保持第三,华润、碧桂园、龙湖、招商蛇口、金地、绿城、新城分列第四至第十位。

2023年,榜单变动率总体较高,头部房企排名相对稳定。相对2022年,top10变动率为10%,top50变动率为30%,top100变动率为21%,top500变动率为23%。排名提升的房企普遍经营稳健、资金面广、产品力扎实,其中部分国资背景的房企排名提升显著。

根据区域划分,华南地区占比24.4%,东北地区占比2.6%,比重较上年有所上升;华东地区占比37.6%,华北地区占比16.0%,中部地区占比12.6%,西部地区占比6.8%,比重较上年有所下降。华东、华南企业数量占比超六成,较上年进一步提升;中部房企数量占比较上年下降2.02个百分点,降幅最大。

规模:优质房企稳中有进,集中趋势有所提升

2022年,top500房地产开发企业总资产均值为860.74亿元,同比下降6.11%;净资产均值为189.22亿元,同比下降10.72%。近五年top500房企总资产规模增速在逐年放缓后首次出现负值,净资产增速相对稳定,2022年也首次出现负增长。

2022年商品房销售持续下行,房企业绩大幅下滑,多数房企选择缩表维持稳健经营,拿地投资态度普遍谨慎,存货总额下滑,净利润大幅下降,导致资产规模下行。企业层面,依然有部分优质房企保持资产稳步增长。

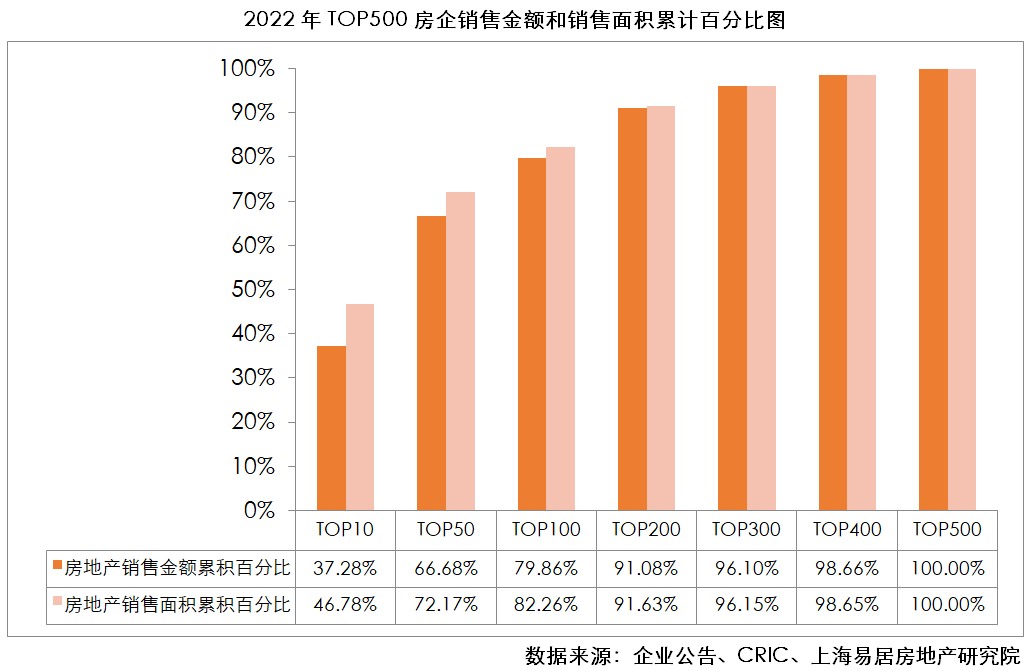

从本次测评结果来看,2022年top10、top50、top100、top200销售金额分别约占top500销售金额的37%、67%、80%、91%。相较于2021年的30%、65%、83%、92%,top10和top50房企集中度有所上升,可见在市场变动之下,头部房企的抗压能力更强,中小房企面临的压力更大。

风险:融资环境持续改善,房企偿债压力加大

2022年,房地产行业融资端政策持续改善,但居民购房及贷款意愿疲弱,企业销售去化受阻,流动性承压,部分房企暴雷违约。为防范出现系统性风险,中央多次释放政策宽松信号,重点以支持房企合理融资需求、鼓励优质房企兼并收购出险房企项目以及防范化解房企流动性风险为主,信贷环境边际改善。

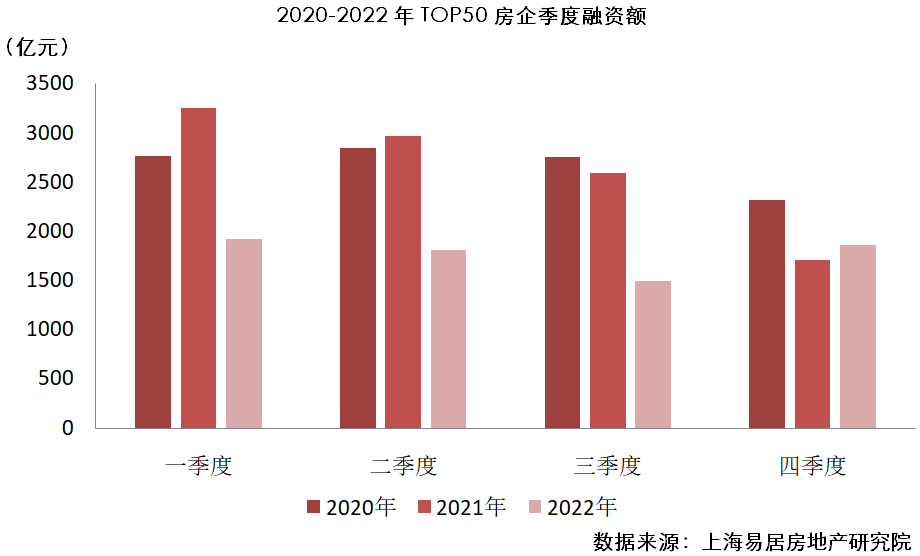

测评研究报告显示,2022年top50房企融资总额为7087亿元,较2021年下降32.76%。分季度来看,2022年一季度融资总额虽同比大幅下滑,但仍为年度融资高峰;二、三季度在多家房企连续出现违约事件后,市场信心快速消退,房企融资总额连续下滑,三季度为年内融资低谷;四季度以来随着诸多融资利好政策出台和快速落地,年末房企融资总额小幅回升。

从top500房企“三道红线”达标率来看,2022年三季度剔除预收款后的资产负债率达标率为69.17%,达标率较上年提升了6.67个百分点,是唯一达标率有所改善的指标。净负债率与现金短债比达标率则分别下降5.83和2.50个百分点,体现出当前房地产行业流动性不足,在销售疲软、融资受阻下,更多房企偿债压力加大,核心财务指标恶化,从而无奈踩红线。

发展:营收利润增速转负,盈利能力继续下滑

2022年top500房地产开发企业营业收入均值112.85亿元,较上年下降41.43%。营业成本均值90.30亿元,较上年下降41.33%。净利润均值3.31亿元,同比下降69.16%,现金及现金等价物余额均值72.92亿元,同比下降17.54%。

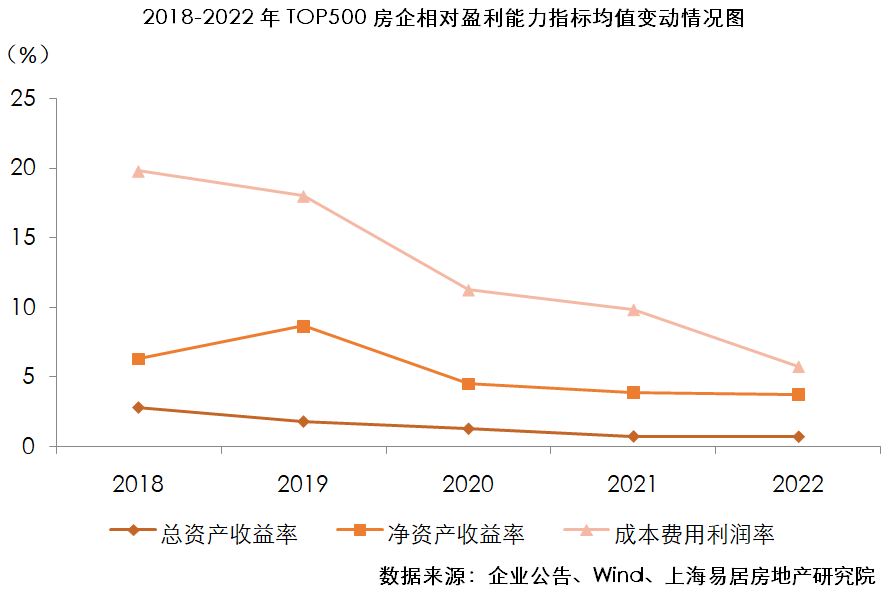

2022年,top500房地产开发企业总资产收益率均值为0.76%,较上年下降了0.02个百分点;净资产收益率均值为3.74%,较上年下降了0.15个百分点;成本费用利润率均值为5.74%,较上年下降了4.10个百分点。

2022年top500房企盈利能力相对指标均同比下滑:受供给端房企信用危机、交付危机与需求端购买力下降、预期转弱影响,房企净利润大幅下滑,总资产规模也出现负增长,top500房企总资产收益率大幅下降。从净资产收益率构成来看,受市场情绪持续低迷、资产减值及新冠疫情等因素影响,2022年度结转的开发项目利润率下降,top500房企的销售净利率下滑,去化遇阻使得总资产周转率下滑,现金回流不畅房企资金压力加大,房企杠杆率回升权益乘数有所增长,三个指标共同作用下,净资产收益率仅有小幅下滑。受利润总额大幅下滑的影响,行业整体成本费用利润率继续下降。

策略:运营指标整体微降,保证交付严控质量

2022年top500房地产开发企业存货周转率均值为0.12,较2021年减少0.01;流动资产周转率均值为0.14,较2021年减少0.01;总资产周转率均值为0.11,较2022年减少0.01。从三大运营指标均值看,总体数据有所下降。

从房地产企业周转效率方面看,2019-2022年整体呈现先下降再上升,后又下降的趋势。测评研究报告指出,2020年受疫情影响房企销售额下降,出于对市场的积极预判,房企仍保持较高的拿地热情,但营收已经出现下滑,最终使得当年存货周转率和总资产周转率指标均出现下滑。进入2021年,房企减少拿地投资,加大项目的建设和推盘力度,使得周转率指标均出现上涨。2022年由于上半年疫情多点散发,房企销售受阻操盘销售金额同比下滑,项目建设进度延迟,最终使得周转率指标均同比转跌。2022年,典型房企中有62.75%的企业存货周转率同比下滑,部分房企存货周转速度较慢,29.41%的企业存货周转率不足0.1次/年。

2022年,受多重因素影响,国内房地产市场景气度继续下行,市场各方信心疲软,行业进入转型阵痛阶段,不少房企面临生存压力。承压之下,规模房企潜心修炼产品力内功,并将“保交付、保民生、保稳定”工作推至第一要务。在保证按时交付的同时,品质交付成破局关键。包括部分出险房企在内的典型房企已形成较为完善的交付体系,从风险管控、品质标准、过程管控、服务跟进等多个维度,形成一套覆盖交付前、中、后全周期的标准化动作流程。

趋势:风险因素集中释放,战略收缩回归主业

测评研究报告显示,2022年中国房地产市场整体延续上年以来的下行压力,行业信心处在低位,市场需求和购买力不足,叠加疫情因素影响,市场供求和成交没有明显转暖迹象,企业去化承压。同时,2022年也是房地产企业风险集中释放的一年,房企违约债券数量大幅增长。流动性资金告急,融资“弃外保内”,境外债券违约事件频发,境内债展期规模创历史新高。

年初以来,维稳房地产的政策不断释放,定调房地产市场的同时,也提振市场信心,为新一年的房地产行业发展指明了方向,如何走出一条“新路”,成为2023年房企面临的新课题。

测评研究报告指出,行业高速发展的阶段已经过去,但市场的基本需求和合理的利润空间依然存在。面对融资困难、去化下行等挑战,许多房企通过收缩多元化业务回归主业、出售优质资产、调整组织架构降本增效来等方式,获得资金回笼提高现金流。随着融资环境持续放宽以及房企的资金链逐渐改善,收并购的机会也在增加,有助于促进房企存量资源整合,加快行业风险出清。

目前房地产行业已步入无增长时代,房企业绩预期将更为谨慎,短期内多数房企仍然面临较大的偿债压力,受制于市场整体需求和购买力不足,只有耐心等待预期修复、需求端改善,市场筑底回升、销售回款得到保障,才能让企业真正走出困境。对企业而言,回归产品,生存第一,只有加强产品力打造、持续关注产品升级迭代,才能在日趋加剧的行业竞争中生存和发展。

附一:2023房地产开发企业综合实力top500及专项测评成果

附二:房地产开发企业综合实力测评参选标准

本测评严格按照“科学、公正、客观、权威”的工作原则,参照《财富》《商业周刊》《福布斯》等国际知名排行榜评选标准,对房地产开发企业综合实力top500的企业设立如下参评标准:

(1)在中国大陆地区依法设立并登记注册的房地产开发企业,或者在中国大陆地区依法设立并登记注册的具有独立法人的专门经营中国大陆地区房地产业务的外商投资的子公司;

(2)房地产开发经营业务收入占企业主营业务收入的比重超过50%;

(3)虽未达到第(2)项标准,但近两年房地产业务年平均销售额不少于1亿或销售面积不少于5万平方米的房地产开发企业;

(4)对于近两年有经营异常、欠税、严重拖欠工程款、重大税收违法、工商行政处罚、失信等违法违规行为者,将根据情况予以扣分甚至不被列入参选范围;

(5)对于提供虚假数据者,或在安全生产、环境保护等领域发生重大责任事故者,将取消参评资格。

- 11:20

- 11:13

- 11:05

- 10:59

- 10:55

- 10:43

- 10:32

- 10:30

- 10:26

- 10:26

- 10:23

- 10:19

- 10:19

- 10:18

- 10:16

- 10:12

- 10:12

- 10:10

- 10:07

- 10:03

- 09:54

- 09:51

- 08:47

- 08:30

- 08:21

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10